Nada es igual en el mundo de las finanzas, excepto la influencia de los banqueros, en un sector que se ha transformado tan radicalmente como la sociedad y la economía española desde 1976. Estos son los cambios más relevantes

1. Fin del oligopolio colusivo

Volver la vista atrás 40 años en la banca supone regresar a un sector que trabajaba en “oligopolio colusivo”, como lo define Joaquín Maudos, catedrático de Análisis Económico de la Universidad de Valencia. La gran banca se ponía de acuerdo para fijar precios en depósitos y créditos y repartirse el mercado, en detrimento del cliente. Lo hacían en las famosas comidas de los siete grandes: los presidentes del Hispano, el Central, Banesto, el Popular, el Bilbao, el Vizcaya y el Santander, y como invitado ocasional, el Banco Exterior, controlado por el Gobierno.

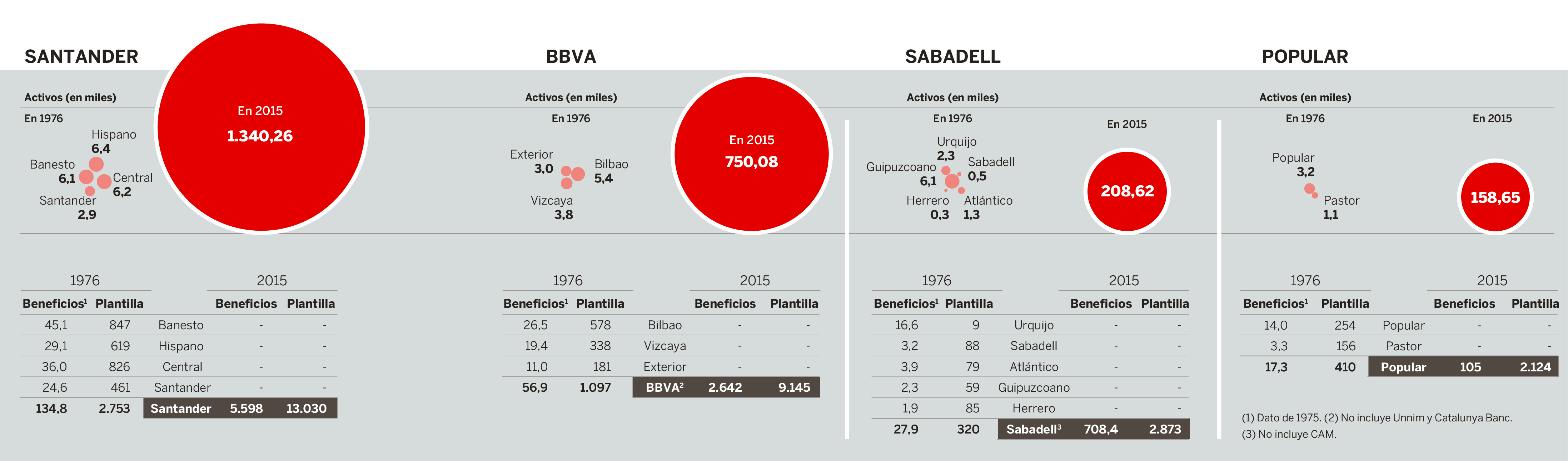

Hoy, tras muchas fusiones, esas ocho entidades se agrupan en tres: Santander, BBVA y Popular. Entre los siete grandes controlaban el 62,5% del mercado bancario, además de muchas grandes empresas, lo que refleja la enorme trascendencia de aquellas citas, en las que también se trataban asuntos más delicados, como los préstamos a los partidos políticos. Emilio Botín, presidente del Santander, acabó con ellas en 1989 al lanzar las supercuentas de alta remuneración con las que ganó mercado y asfixió a sus competidores, que no tenían margen para seguirle en esa carrera.

2. Fracaso de la banca industrial

A finales de los setenta y hasta mediados de los noventa, el modelo banca-industria era común a través de la banca industrial o de las entidades con participaciones industriales, recuerda Carmelo Tajadura, ex alto directivo bancario y experto en análisis del sector. Este sistema, que perduró más tiempo en Alemania, España y quizá Francia, confería un gran poder a los banqueros. De ahí se pasó a las entidades actuales, que centran su actuación en el terreno puramente comercial y en la intermediación en los mercados financieros. “Actualmente, solo en CaixaBank tienen un cierto peso las participaciones, y con menor importancia en BBVA y Kutxabank”, añade Tajadura.

3. Privatizaciones y grandes fusiones

La reconversión naval se llevó por delante la solvencia del Banco de Crédito Industrial, que “acumuló los impagados de los astilleros qu

La reconversión naval se llevó por delante la solvencia del Banco de Crédito Industrial, que “acumuló los impagados de los astilleros qu e no podían competir con la mayor eficiencia de Corea del Sur y Japón”, apunta Robert Tornabell, profesor de Economía y Finanzas de ESADE. En 1991, tras estas crisis industriales, y para revitalizar la banca pública, el Gobierno fundó Argentaria, agrupando el Banco Exterior de España, la Caja Postal, el Banco Hipotecario, el Banco de Crédito Local y el Banco de Crédito Agrícola. Dos años después, en 1993, se inició la privatización de Argentaria, lo que ayudó a la concentración de la banca privada. El Banco Bilbao y el Banco de Vizcaya apostaron por la fusión en enero de 1988, dando lugar al BBV. El Central hizo lo mismo con el Hispano en mayo de 1991.

e no podían competir con la mayor eficiencia de Corea del Sur y Japón”, apunta Robert Tornabell, profesor de Economía y Finanzas de ESADE. En 1991, tras estas crisis industriales, y para revitalizar la banca pública, el Gobierno fundó Argentaria, agrupando el Banco Exterior de España, la Caja Postal, el Banco Hipotecario, el Banco de Crédito Local y el Banco de Crédito Agrícola. Dos años después, en 1993, se inició la privatización de Argentaria, lo que ayudó a la concentración de la banca privada. El Banco Bilbao y el Banco de Vizcaya apostaron por la fusión en enero de 1988, dando lugar al BBV. El Central hizo lo mismo con el Hispano en mayo de 1991.

4. Expansión en Latinoamérica

A mediados de los noventa, los recursos obtenidos con la venta de las participaciones industriales se utilizaron en buena parte para comprar bancos en América Latina. Así lo hicieron el BBV y el Santander. “Además de extender sus redes comerciales en España, estas dos entidades se expandieron en Argentina, Chile y México, donde vivieron la crisis bancaria denominada el tequilazo, que provocó la salida de las entidades financieras de Estados Unidos.

El BBV y el Santander aguantaron la tormenta e introdujeron una banca más tecnológica y productos como las hipotecas, que ningún banco del país se había atrevido a ofrecer”, apunta el profesor Tornabell. En 1999, con la llegada del euro, se produjo la segunda oleada de fusiones: el BBV con Argentaria y el Santander con el Central Hispano. Las entidades redoblaron su apuesta por la región. El BBVA se centró en México y no entró en Brasil, algo que sí hizo el Santander, una operación muy rentable durante años, aunque actualmente es un quebradero de cabeza por la situación del país.

5. El loco crecimiento del crédito

La entrada de España en la Unión Europea supuso la liberalización en la fijación de los tipos de interés y la llegada de la banca extranjera, entre otros. Y con la implantación del euro, el proceso se aceleró; la desaparición del riesgo cambiario permite a la banca española acceder a abundante financiación internacional con coste reducido, alimentando una burbuja crediticia y una expansión del sector sin precedentes, recuerda Maudos. El euro también facilitó la expansión en países ricos, como Reino Unido, Alemania y Estados Unidos, al contar con una divisa fuerte. Esta situación aupó al Santander y al BBVA a la lista de entidades relevantes del mundo y les proporcionó “una estrategia de éxito, ya que la diversificación geográfica les permitió capear mejor el temporal de la crisis”, añade este experto.

6. Fin de las cajas de ahorros

Hace 40 años tenían competencias limitadas, pero una imagen impecable entre los ahorradores, que las consideraban solventes y algo casi propio por su labor social. Además, las cajas ganaban cuota a los bancos de forma continuada hasta gestionar más del 50% de créditos y depósitos. Las crisis bancarias de los años setenta, ochenta y noventa les afectaron poco y las fusiones entre ellas, menos intensas que las protagonizadas por los bancos, las dejaron en mejor posición, resume Tajadura. “Pero la adaptación de su anacrónico modelo de gestión quedó pendiente a principios de los noventa y se resolvió mal con la Ley Financiera de 2002, que consolidó un mal gobierno corporativo, con gran discrecionalidad del poder autonómico y local en los órganos de control, en detrimento de los servicios de inspección del Banco de España”, recuerda este experto.

La consecuencia de todo ello fue un escaso control sobre el inmenso crecimiento del negocio sin que las autoridades nacionales e internacionales limitaran el enorme riesgo sistémico que se estaba generando desde 2000. A partir de 2008, con la anuencia de los organismos supervisores y bursátiles, “se les permitió emitir y comercializar en la red las preferentes, para resolver sus problemas de solvencia”. La consecuencia fue la mayor crisis financiera que se recuerda y que acabó con estas entidades centenarias, al convertirse en bancos. De 77 en 1985 se pasa a 45 en 2008 y a solo 2 en la actualidad de un tamaño muy reducido (Caixa Pollença y Caixa Ontinyent). El resto pasan por fusiones y su transformación en fundaciones bancarias dueñas de bancos.

7. Pinchazo de la burbuja

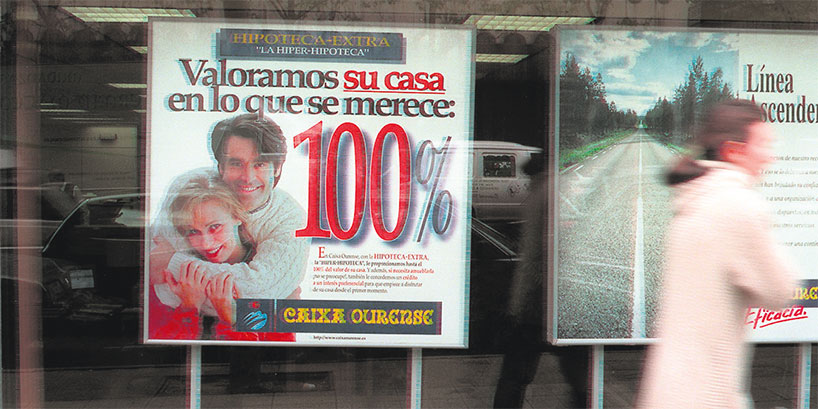

Entre 2000 y 2006 el crédito inmobiliario e hipotecario se disparó en España como nunca antes se había visto. Jaime Caruana, entonces gobernador del Banco de España, después directivo del Fondo Monetario Internacional (FMI) y hoy director general del Banco de Pagos Internacionales de Basilea, no lanzó claros avisos al mercado ni forzó una mayor diversificación del negocio en las entidades. Tampoco lo hizo su sucesor, Miguel Ángel Fernández Ordóñez, que encontró un sector contagiado por la peste del ladrillo por los graves errores de los gestores financieros, máximos responsables de esta situación. Basta recordar algunos datos de la burbuja: la revalorización de la vivienda entre 1997 y 2007 fue del 191% según The Economist, la segunda mayor de los países ricos agrupados en la OCDE y superior a la de Reino Unido (168%) o Estados Unidos (85%).

Cada año se iniciaban una media de unas 600.000 casas, llegando al récord de 762.540 en 2006, más que las iniciadas por Alemania, Italia, Francia y Reino Unido juntas, según el Ministerio de Fomento. “En el punto de máximo apogeo [en 2007], el 60% del total del crédito se concentraba en la construcción, compra y venta de viviendas, alcanzando el billón de euros (o el 100% del PIB)”, dice José García Montalvo, catedrático de Economía de la Universidad Pompeu Fabra. Desde entonces, el precio medio de la vivienda ha caído entre el 30% y 45%, pero ya comienza su recuperación.

El brutal impacto de esta crisis tras el pinchazo de la burbuja ha exigido un saneamiento de los balances bancarios en unos 300.000 millones, el 30% del PIB, y que se cierre el 31% de las oficinas y se despida al 26% de las plantillas, recuerda Maudos. El número de grupos bancarios ha caído en un tercio, después de que los contribuyentes hayan rescatado a las entidades quebradas con 53.500 millones, aunque la cifra total del agujero, incluyendo la aportación de los bancos, asciende a 61.500 millones.

8. Nueva supervisión y más exigencia de capital

La crisis demostró que los bancos eran vulnerables y que los Estados y sus ciudadanos tenían que salir a su rescate si llegaban los problemas. Para evitar que se repita esta situación en el futuro, se creó un nuevo supervisor dentro del Banco Central Europeo, el Mecanismo Único de Supervisión, que ha quitado gran parte del poder al Banco de España. También se ha creado una institución de resolución de crisis y de reestructuraciones bancarias, así como nuevas reglas de absorción de pérdidas: el capital será lo primero con lo que se paguen los agujeros, después serán los acreedores los que los hagan frente y, por último, los depósitos de más de 100.000 euros.

Estas nuevas reglas configuran la Unión Bancaria. “Basilea III es un tsunami que altera por completo las reglas del juego del sector, exigiendo más capital y de mayor calidad”, apunta el profesor Joaquín Maudos. Francisco Uría, socio responsable del sector financiero de KPMG en España, añade que “el progresivo incremento de los requerimientos de capital para los bancos ha afectado a su rentabilidad” y que esta nueva regulación “ha desarrollado los modelos internos de riesgo en los bancos”.

9. Tipos cero, baja rentabilidad y tecnología

La caída de los tipos de interés hasta el 0% ha forzado la aparición del euríbor, el tipo al que se revisan más del 90% de las hipotecas, en negativo. Algo que golpea de lleno el modelo del negocio bancario, sobre todo si se prolonga en el tiempo, como parece que sucederá. El margen que se obtiene con los créditos es muy bajo, lo que ha espoleado la fuerte competencia, ya que todos los bancos quieren captar clientes para elevar el volumen de negocio. Esta situación está bajando la rentabilidad de la banca, que, por otro lado, necesita más capital por exigencias de la regulación, por eso no es un sector atractivo para los inversores. Un difícil dilema en el que las fusiones parecen la solución más lógica.

Al mismo tiempo, la banca debe invertir grandes sumas en adaptarse al modelo digital, cada vez más demandado por los clientes, y tratar de que las nuevas empresas financieras tecnológicas, denominadas fintech, no les roben negocio. “Desde los primeros ordenadores hasta el big data, pasando por los cajeros y los TPV (terminales punto de venta) y acabando en el aprovechamiento de las redes sociales y la multicanalidad, las entidades financieras tienen que adaptarse rápidamente a las nuevas tecnologías”, advierte Francisco Uría.

10. La mala reputación de la banca

Los grandes líderes del sector, Ana Botín, Isidro Fainé y Francisco González, presidentes del Santander, CaixaBank y BBVA respectivamente, admiten que la falta de reputación de la banca ante la sociedad es uno de los grandes problemas que atenaza al sector. Esta es otra consecuencia de la crisis, en la que la mala gestión (ejemplificada en Miguel Blesa, Rodrigo Rato y José Luis Olivas), los fallos en la comercialización de productos con venta indiscriminada a clientes no adecuados, los desahucios, las cláusulas abusivas, los escándalos financieros (ya hay tres condenas a directivos de Caixa Penedés, Novagalicia y Caja Castilla La Mancha) y la quiebra de grandes cajas, con el caso Bankia a la cabeza, han afectado al prestigio y a la confianza en las entidades. “Estos problemas, unidos a importantes dosis de demagogia, han llevado a los bancos, probablemente, a su punto más bajo en cuanto a imagen pública”, opina Carmelo Tajadura.